Vues d'allocation d'actifs - Septembre 2024

- 19 septembre 2024 (5 minutes)

NOTRE POSITIONNEMENT

NOTRE ANALYSE

Nous sommes entrés dans l'été, une période réputée pour la faible liquidité du marché, avec un sentiment et un positionnement des investisseurs élevés. À la mi-juillet, un nouveau plus-haut historique sur la plupart des grands indices boursiers a laissé le marché haussier des 21 derniers mois mûr pour une correction technique. L'identification des éléments déclencheurs d’une consolidation du marché est un exercice très périlleux. D'où l'importance que nous portons à la surveillance de la fragilité sous-jacente du marché plutôt que sur l’identification de potentiels événements déclencheurs spécifiques. Il y a beaucoup de choses qui auraient pu mal tourner : l’annonce de bénéfices des entreprises moins forts qu’attendus venant se heurter à des attentes toujours plus élevées, une hausse des tensions au Moyen-Orient, une contraction très forte de l’emploi aux Etats-Unis... Pourtant, le véritable élément déclencheur n'était pas sur le radar de la plupart des investisseurs : une forte appréciation du yen suite à une hausse de 0.10% de la BoJ qui a entrainé un violent dénouement des ‘carry trades’ à l’échelle mondiale.

Depuis que le Japon est entré en déflation dans les années 1990, les taux d'intérêt ont été maintenus à un niveau très bas, bien en deçà des niveaux des autres marchés développés. Le yen était historiquement utilisé comme monnaie de financement pour investir dans des actifs risqués, au niveau national mais aussi mondial. Au fil du temps, le stock de ce ‘carry trade’ en yen a augmenté pour créer son propre risque systémique. La décision de la Banque du Japon de remonter les taux d'intérêt un peu plus que prévu a joué un rôle, augmentant le coût de financement du yen, en particulier en termes relatifs alors que toutes les autres banques centrales développées réduisent, ou sont sur le point de réduire, les taux d'intérêt. La modeste surprise négative de l'économie américaine le 2 août (un chiffre légèrement décevant pour les emplois non-agricoles) a également été un ingrédient, ajoutant un certain sentiment d'aversion au risque à ce cocktail qui nous rappelle le pic de volatilité de février 2018 mais aussi la crise du Gilt et des LDI britanniques d'octobre 2022.

Le ralentissement de la croissance américaine a été au centre de l'attention ces dernières semaines, tous les yeux étant rivés sur les chiffres de l'emploi. La désinflation est en cours et la FED se tourne maintenant vers la composante emploi de son double mandat. Nous ne sommes pas trop inquiets quant à la santé de l'économie américaine, dont les fondamentaux restent solides. L’indicateur de suivi de la croissance du PIB de la Fed d'Atlanta oscille autour de 2 % annualisé pour le T3 2024, ce qui est en ligne avec les prévisions de notre équipe de recherche macroéconomique, pour laquelle l'économie américaine ne traverse qu'une période de faiblesse, et non une récession. Une certaine détérioration du marché du travail américain est bienvenue pour les actifs risqués afin de permettre un assouplissement de la politique monétaire. La forte révision à la baisse de 818 000 emplois salariés sur les 12 mois précédant mars dernier (Bureau Of Labor Statistics) le 22 août, a suffi à donner à Jerome Powell l'occasion lors de Jackson Hole de confirmer l'engagement de la FED d’engager la baisse des taux. Cette confirmation n'a fait qu’encourager un consensus déjà très fort vis-à-vis de la trajectoire baissière et de l'ampleur de l'assouplissement de la politique monétaire à venir.

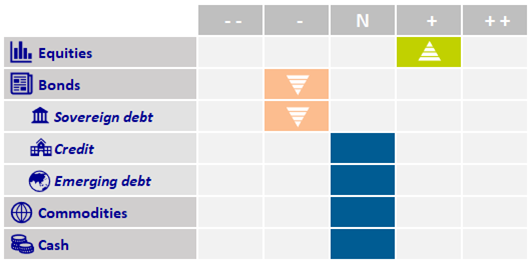

Vues d'allocations d'actifs

Du coté bottom-up, les entreprises ont annoncé des résultats encourageants au T2, pour la plupart meilleurs que prévu, et les méga-capitalisations technologiques ont confirmé les attributs de qualité de leurs bénéfices. Cela a été illustré le 28 août par NVIDIA qui a livré de solides résultats, en ligne ou dépassant les estimations des analystes sur presque tous les indicateurs, même s’ils sont sortis en deçà des attentes les plus élevées. Il semble que le yen se stabilise, ce qui devrait ralentir le dénouement du ‘carry trade’, bien que nous estimions que la majeure partie de celui-ci est déjà dernière nous. Le sentiment de marché n'est plus complaisant et le positionnement nettoyé, c'est pourquoi nous renforçons l'exposition aux actions à une légère surpondération. Nous privilégions les États-Unis pour la profondeur du marché et la plus forte capacité bénéficiaire des entreprises, ainsi que le Royaume-Uni, qui profite de la croissance des marchés émergents et d'une livre sterling que nous entrevoyons plus faible après la période de vigueur récente.

Du côté des obligations, le marché est rapidement passé à un mode d'aversion au risque. Après plus de deux ans de corrélation positive entre les actions et les obligations d'État, ce retour à un schéma « mauvaises nouvelles = mauvaises nouvelles » est le bienvenu, confirmant la valeur de la diversification multi-actifs. Nous ne nous attendons pas à ce que la Réserve Fédérale américaine baisse ses taux d'intérêt de 50 points de base le 18 septembre, car ni la faiblesse du marché du travail ni la vigueur de l’économie ne justifient une telle double baisse. De même, la réduction attendue par le consensus de 100 points de base d'ici la fin de l'année et de 200 points de base au cours des 12 prochains mois nous semble exagéré. Nous avons donc réduit l'exposition à la duration, dans l'espoir de trouver de meilleurs points d'entrée plus tard cette année. Nous pensons qu'une réévaluation des attentes de baisses de taux ne sera pas nécessairement négative pour les actifs risqués si elle s'inscrit dans le sillage d'une réassurance sur le front de la croissance et de signaux positifs sur les bénéfices des entreprises, dans un nouvel épisode Boucle d'or.

Avertissement

Ce document est exclusivement réservé aux clients / investisseurs professionnels, institutionnels, qualifiés ou en gros, tels que définis par les lois et réglementations locales applicables. La circulation doit être restreinte en conséquence. Les performances passées ne sont pas un indicateur des performances actuelles ou futures, et les données de performance ou de rendement affichées ne tiennent pas compte des commissions et des coûts encourus lors de l'émission ou du rachat d'unités. La valeur des investissements, ainsi que les revenus qu'ils génèrent, peuvent diminuer ou augmenter, et les investisseurs peuvent ne pas récupérer le montant initialement investi. Les fluctuations des taux de change peuvent également affecter la valeur de leur investissement. En raison de cela et des frais initiaux généralement appliqués, un investissement ne convient généralement pas comme placement à court terme. Ce document est à des fins d'information uniquement et ne constitue ni une recherche en investissement ni une analyse financière relative à des transactions sur instruments financiers conformément à la Directive MIF (2014/65/UE), ni une offre d'AXA Investment Managers ou de ses sociétés affiliées d'acheter ou de vendre des investissements, produits ou services, et ne doit pas être considéré comme une sollicitation ou un conseil en investissement, juridique ou fiscal, une recommandation de stratégie d'investissement ou une recommandation personnalisée d'acheter ou de vendre des titres. Les stratégies discutées dans ce document peuvent ne pas être disponibles dans votre juridiction. En raison de sa simplification, ce document est partiel et les opinions, estimations et prévisions qu'il contient sont subjectives et susceptibles de changer sans préavis. Il n'y a aucune garantie que les prévisions se réaliseront. Les données, chiffres, déclarations, analyses, prédictions et autres informations contenues dans ce document sont fournies en fonction de notre état de connaissance au moment de la création de ce document. Malgré tous les soins apportés, aucune déclaration ou garantie (y compris la responsabilité envers les tiers), expresse ou implicite, n'est faite quant à l'exactitude, la fiabilité ou l'exhaustivité des informations contenues dans ce document. La confiance accordée aux informations contenues dans ce document est à la discrétion exclusive du destinataire. Ce document ne contient pas suffisamment d'informations pour soutenir une décision d'investissement. Émis par AXA INVESTMENT MANAGERS PARIS, société constituée en vertu des lois de France, ayant son siège social situé à Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, immatriculée au Registre du Commerce et des Sociétés de Nanterre sous le numéro 353 534 506, et Société de Gestion de Portefeuille, titulaire de l'agrément AMF n° GP 92-08, délivré le 7 avril 1992. Dans d'autres juridictions, ce document est émis par les sociétés affiliées d'AXA Investment Managers SA dans ces pays. |

Avertissement sur les risques

La valeur des investissements, et les revenus qu'ils génèrent, sont sujets à des variations, ce qui peut engendrer une perte totale ou partielle du capital initialement investi.