Obligations indexées à l'inflation

Obligations indexées à l'inflation

Il s’agit d’obligations dont le montant principal ainsi que les coupons sont indexés à l’inflation. Contrairement à une obligation standard ou « nominale », les coupons qui seront versés au souscripteur ne sont pas connus au moment de la souscription car ils dépendent de l’évolution de l’indice de prix à la consommation, c’est-à-dire du niveau de l’inflation d’une économie.

Quels facteurs génèrent de l’inflation ?

La masse monétaire

Si la croissance de la masse monétaire augmente plus rapidement que le niveau de productivité dans l'économie, les hausses de prix sont à prévoir car il y a plus d'argent « à la recherche » de la même quantité de biens et de services.

La hausse des coûts

Dans l’hypothèse de l'augmentation des coûts pour les entreprises (les matières premières par exemple), ces dernières les répercuteront dans le prix de vente de leurs produits et/ou services payé par les consommateurs (sans ajuster leurs marges).

La demande

Lorsqu'il y a un excès de demande – ce qui se produit généralement lorsque l'économie croît trop vite – les prix sont revus à la hausse.

Les anticipations d'inflation

L'inflation a tendance à se servir elle-même. « L'inflation future sera aussi importante que l'inflation passée » ; c'est le message des banques centrales lorsqu'elles agissent pour réguler/encadrer l’inflation.

La guerre des devises

La dépréciation des devises rend les prix à l'importation plus élevés, ce qui entraîne une hausse de l'inflation.

Pourquoi investir dans les obligations indexées à l’inflation ?

Impact sur l’investissement

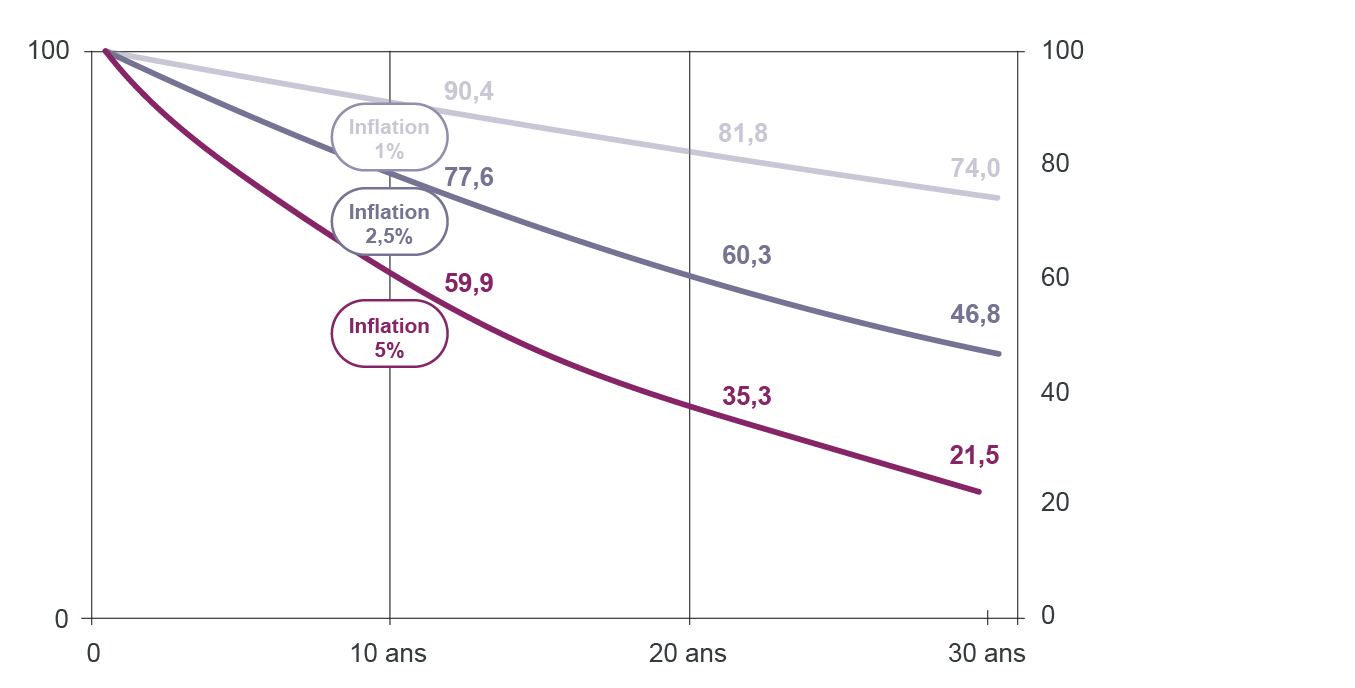

L’inflation érode la valeur du capital. Il apparaît donc important de considérer la valeur réelle plutôt que la valeur nominale d’une obligation et de la couvrir contre l’inflation. Ainsi, les obligations indexées à l’inflation peuvent apporter une protection contre la hausse des prix.

Si l’inflation annualisée sur 10 ans est de 2,5 %, le capital connaît une érosion de 22 % sur la période.

Source : AXA IM. A titre d’illustration uniquement.

Les concepts clés

Taux réel

Taux réel = Taux nominal - Taux d'inflation.

Si l'inflation est positive, le taux réel sera inférieur au taux nominal

Point morts d'inflation

Le point mort d’inflation (ou « breakeven ») est le niveau à partir duquel l’investissement dans une obligation indexée à l’inflation est égal à celui d’une obligation nominale. Le point mort d’inflation reflète le niveau d’inflation attendu jusqu’à la maturité de l’obligation, ce qui est intégré dans les prix de marché.

Indexation sur l'inflation

Le portage reflète le gain ou la perte réalisé par l’investisseur sur les coupons en conservant l’obligation indexée à l’inflation par rapport à un placement dans des liquidités. Le portage des obligations indexées à l’inflation varie en fonction de l’évolution des prix. Elles disposent donc d’un principal et de coupons « boule de neige ».

Un marché de plus de 3 000 milliards de dollars

L’expertise d’AXA IM

Une équipe expérimentée

- Notre taille importante nous donne un statut privilégié dans nos échanges avec les contreparties et nous donne accès aux décideurs politiques et aux acteurs du marché.

- Plus de 30 ans d'expérience en tant que société de gestion d’actifs indexés à l'inflation. L'un des premiers gérants européens à proposer un fonds dédié aux obligations indexées à l'inflation en 1983.

Un savoir-faire reconnu

- Des performances régulières sur différents cycles de marché.

- Nous gérons à la fois des stratégies LDI2 et des solutions benchmarkées.

Des idées innovantes

- Leaders du marché en termes de développement de produits indexés sur l'inflation : la création de la stratégie « Redex »3 en 2010 vise à réduire le risque de variation des taux d'intérêt nominaux et crée des solutions ad hoc pour une clientèle diversifiée.

- La nouvelle stratégie de gestion lancée en septembre 2021 investit dans les obligations indexées sur l’inflation de la zone euro avec une approche active différenciante et vise à exploiter les points morts d’inflation, à la hausse comme à la baisse.

- TERJIDogTGlhYmlsaXR5LWRyaXZlbiBpbnZlc3RtZW50LiA=

- QWZpbiBkZSBzZSBjb25mb3JtZXIgw6AgbGEgcmVjb21tYW5kYXRpb24gZHUgcsOpZ3VsYXRldXIgZXQgZG9uYyBhdXggZGlzcG9zaXRpb25zIHRyYW5zaXRvaXJlcyDDqW1pc2VzIHBhciBs4oCZRVNNQSwgbGVzIHBhcnRzIFJlZGV4IG4nYWNjZXB0ZW50IGF1Y3VuIG5vdXZlbCBpbnZlc3Rpc3NlbWVudCBkZSBsYSBwYXJ0IGRlIG5vdXZlYXV4IGludmVzdGlzc2V1cnMgZGVwdWlzIGxlIDMwIGp1aWxsZXQgMjAxNyBldCBuJ2FjY2VwdGVudCBhdWN1biBub3V2ZWwgaW52ZXN0aXNzZW1lbnQgZGUgbGEgcGFydCBkJ2ludmVzdGlzc2V1cnMgZXhpc3RhbnRzIGRlcHVpcyBsZSAzMCBqdWlsbGV0IDIwMTguIA==

Une philosophie d’investissement éprouvée

Investir dans les obligations indexées à l'inflation est au coeur de notre stratégie.

Obligations indexées à l'inflation

Nous investissons dans les obligations indexées à l'inflation et les obligations nominales émises par les mêmes émetteurs dans le cadre de transactions « breakeven ». Nous évitons d'autres classes d'actifs comme le crédit, les actions ou les matières premières.

Gestion de l'indexation

En période de baisse de l'inflation, nous investissons sur les obligations nominales afin de limiter l'impact de la baisse des coupons.

Moyen terme

Nous réalisons une revue trimestrielle pour définir la stratégie qui sera mise en oeuvre au cours du trimestre à venir en conservant la flexibilité nécessaire pour s'adapter à l'évolution des conditions de marché.

Dédié et liquide

Nous ne nous positionnons pas de manière active sur les devises et avons un recours limité aux produits dérivés. Nous privilégions l'allocation entre les marchés des obligations indexées à l'inflation les plus liquides pour obtenir un meilleur profil de liquidités que les approches passives qui utilisent des produits dérivés ou des titres plus anciens et moins liquide.

Gestion flexible du budget de risque

Nous cherchons à nous adapter à l'évolution des conditions de marché tout en restant à l'affut d'opportunités afin de réaliser nos objectifs. Nous cherchons à générer de la performance sur une base mensuelle en évitant les positionnements « extrêmes » pour conserver un maximum de cohérence avec notre philosophie de gestion.

L’équipe de gestion

Source : AXA IM au 30/11/2021. L’information concernant le personnel d’AXA Investment Managers est uniquement informative. Nous n’apportons aucune garantie sur le fait que ce personnel restera employé par AXA Investment Managers et exercera ou continuera à exercer des fonctions au sein d’AXA Investment Managers.

Nos fonds

Avertissement

Ce document est exclusivement conçu à des fins d’information et ne constitue ni une recherche en investissement ni une analyse financière concernant les transactions sur instruments financiers conformément à la Directive MIF 2 (2014/65/UE) ni ne constitue, de la part d’AXA Investment Managers ou de ses affiliés une offre d’acheter ou vendre des investissements, produits ou services et ne doit pas être considérée comme une sollicitation, un conseil en investissement ou un conseil juridique ou fiscal, une recommandation de stratégie d’investissement ou une recommandation personnalisée d’acheter ou de vendre des titres financiers. Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Ses analyses et ses conclusions sont l’expression d’une opinion indépendante, formée à partir des informations disponibles à une date donnée.

Toutes les données de ce document ont été établies sur la base d’informations rendues publiques par les fournisseurs officiels de statistiques économiques et de marché. AXA Investment Managers décline toute responsabilité quant à la prise d’une décision sur la base ou sur la foi de ce document. L’ensemble des graphiques du présent document, sauf mention contraire, a été établi à la date de publication de ce document.

Par ailleurs, de par la nature subjective des opinions et analyses présentées, ces données, projections, scénarii, perspectives, hypothèses et/ou opinions ne seront pas nécessairement utilisés ou suivis par les équipes de gestion de portefeuille d’AXA Investment Managers ou ses affiliés qui pourront agir selon leurs propres opinions. Toute reproduction et diffusion, même partielles de ce document sont strictement interdites, sauf autorisation préalable expresse d’AXA Investment Managers.

AXA Investment Managers Paris – Tour Majunga – La Défense 9 – 6, place de la Pyramide – 92800 Puteaux. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-008 en date du 7 avril 1992 S.A au capital de 1 384 380 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506. Ce document est exclusivement conçu à des fins d’information et ne constitue ni une recherche en investissement ni une analyse financière concernant les transactions sur instruments financiers conformément à la Directive MIF 2 (2014/65/UE) ni ne constitue, de la part d’AXA Investment Managers ou de ses affiliés une offre d’acheter ou vendre des investissements, produits ou services et ne doit pas être considérée comme une sollicitation, un conseil en investissement ou un conseil juridique ou fiscal, une recommandation de stratégie d’investissement ou une recommandation personnalisée d’acheter ou de vendre des titres financiers. Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Ses analyses et ses conclusions sont l’expression d’une opinion indépendante, formée à partir des informations disponibles à une date donnée. Toutes les données de ce document ont été établies sur la base d’informations rendues publiques par les fournisseurs officiels de statistiques économiques et de marché. AXA Investment Managers décline toute responsabilité quant à la prise d’une décision sur la base ou sur la foi de ce document. L’ensemble des graphiques du présent document, sauf mention contraire, a été établi à la date de publication de ce document. Par ailleurs, de par la nature subjective des opinions et analyses présentées, ces données, projections, scénarii, perspectives, hypothèses et/ou opinions ne seront pas nécessairement utilisés ou suivis par les équipes de gestion de portefeuille d’AXA Investment Managers ou ses affiliés qui pourront agir selon leurs propres opinions. Toute reproduction et diffusion, même partielles de ce document sont strictement interdites, sauf autorisation préalable expresse d’AXA Investment Managers. AXA Investment Managers Paris – Tour Majunga – La Défense 9 – 6, place de la Pyramide – 92800 Puteaux. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-008 en date du 7 avril 1992 S.A au capital de 1 384 380 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506.

Avertissement sur les risques

La valeur des investissements, et les revenus qu'ils génèrent, sont sujets à des variations, ce qui peut engendrer une perte totale ou partielle du capital initialement investi.