Qu'est-ce que l'investissement en obligations avec une approche non contrainte ?

La construction du portefeuille peut ainsi se voir limitée à un segment particulier de l'univers obligataire, une zone géographique, un secteur, une maturité ou une notation de crédit.

L’approche non contrainte – ou flexible – est indépendante d’un indice de référence et permet au gérant de construire un portefeuille en fonction de ses convictions afin de chercher à tirer parti des opportunités qu’il identifie sur l'ensemble de l'univers obligataire au fur et à mesure qu'elles se présentent.

Pourquoi investir dans la gestion obligataire « Total Return » ?

Il existe deux composantes « Total Return » dans un portefeuille obligataire : le rendement issu des coupons et la hausse de la valeur des obligations dans le temps. Certains investisseurs se concentrent uniquement sur la composante revenu, mais au cours des dernières années, la baisse des niveaux de rendements des emprunts d'État a rendu les stratégies obligataires traditionnelles moins attrayantes. La recherche de rendements plus élevés pourrait inciter les investisseurs à tolérer une augmentation du risque au sein de leurs portefeuilles.

L’approche « Total Return » prend en compte le revenu et le potentiel de croissance de la valeur des obligations plutôt qu'une seule des deux composantes, les coupons peuvent donc être réinvestis dans le but de maximiser le rendement. Aussi, l’approche non contrainte peut contribuer à générer un rendement plus attractif en mettant l’accent sur la diversification des segments obligataires, la gestion de l’allocation ainsi qu’une approche opportuniste qui vise à tirer parti des opportunités identifiées par le gérant.

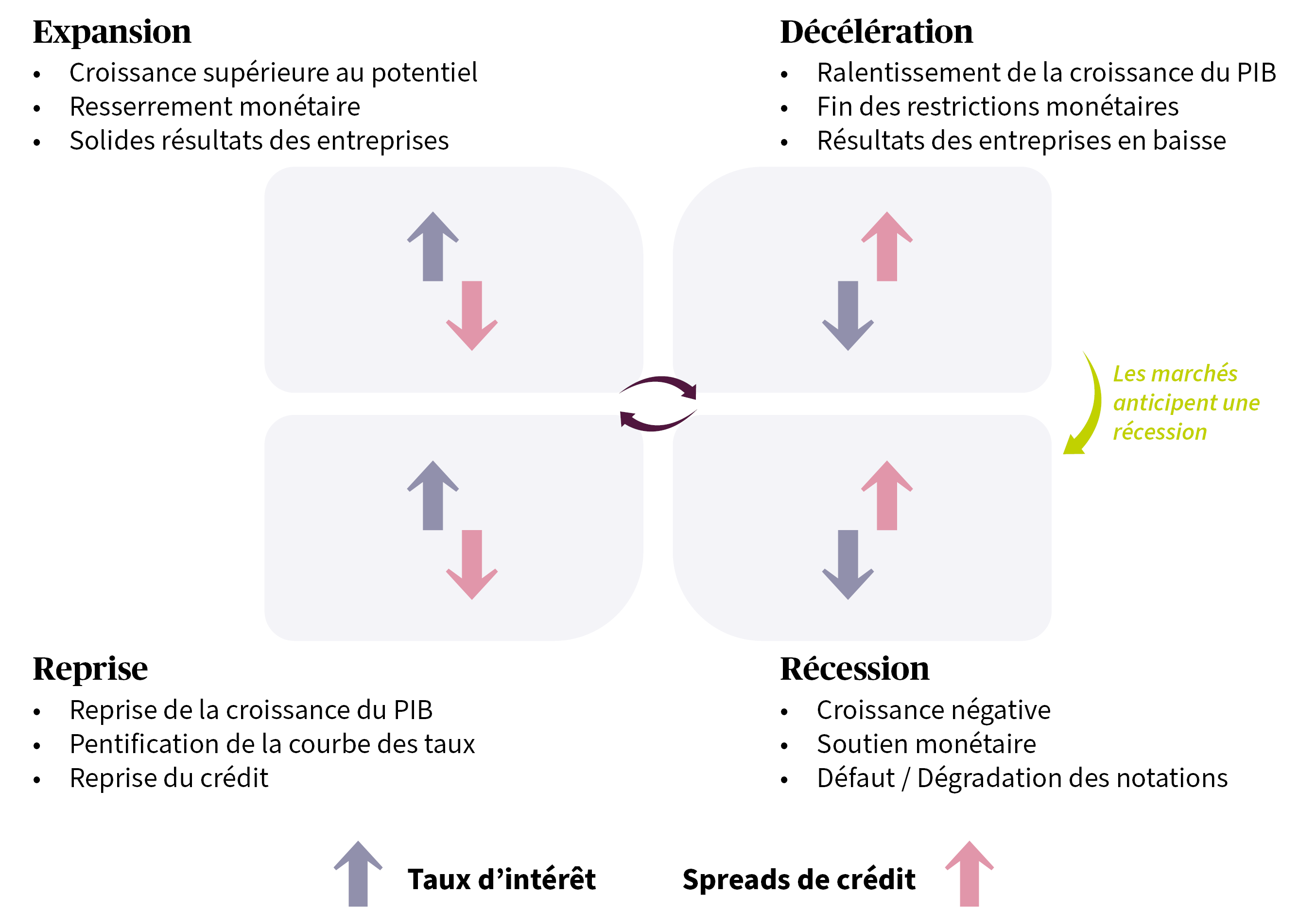

La stratégie flexible vise à tirer parti des opportunités de marché et se concentre sur la préservation du risque baissier afin de générer une performance positive tout au long du cycle économique.

Source : AXA IM. A titre d’illustration uniquement.

Elle peut ainsi s’exposer à l'ensemble de l'univers obligataire en faisant évoluer son allocation de façon dynamique dans les différentes phases du cycle économique dans le but de capter différents moteurs de performance au moment opportun, tout en suivant les risques associés.

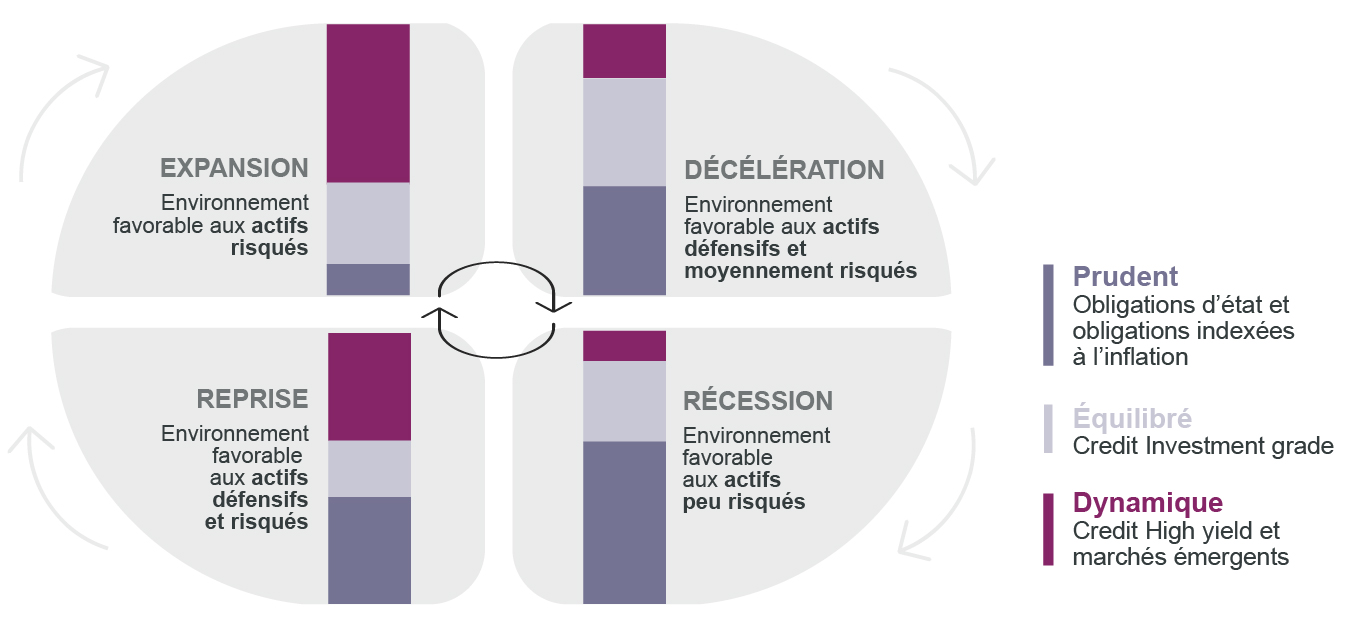

Le processus d'investissement est basé sur notre modèle propriétaire qui décompose l'univers obligataire mondial de manière simple et transparente, en fonction de la sensibilité aux facteurs de risque. L’allocation varie au sein de trois catégories de risque – Prudent, Equilibré et Dynamique – et est ajustée par le gérant en fonction de l'environnement de marché.

Source : AXA IM. A titre d’illustration uniquement.

Les différentes classes d’actifs qui composent l’univers obligataire ont des moteurs de performance distincts, des risques spécifiques et sont chacune corrélées à une partie différente du cycle économique. Dans un marché qui évolue selon la conjoncture mais aussi en fonction des cycles économiques, investir sur l’ensemble du spectre obligataire de manière diversifiée peut ainsi aider la stratégie à continuellement s’adapter.

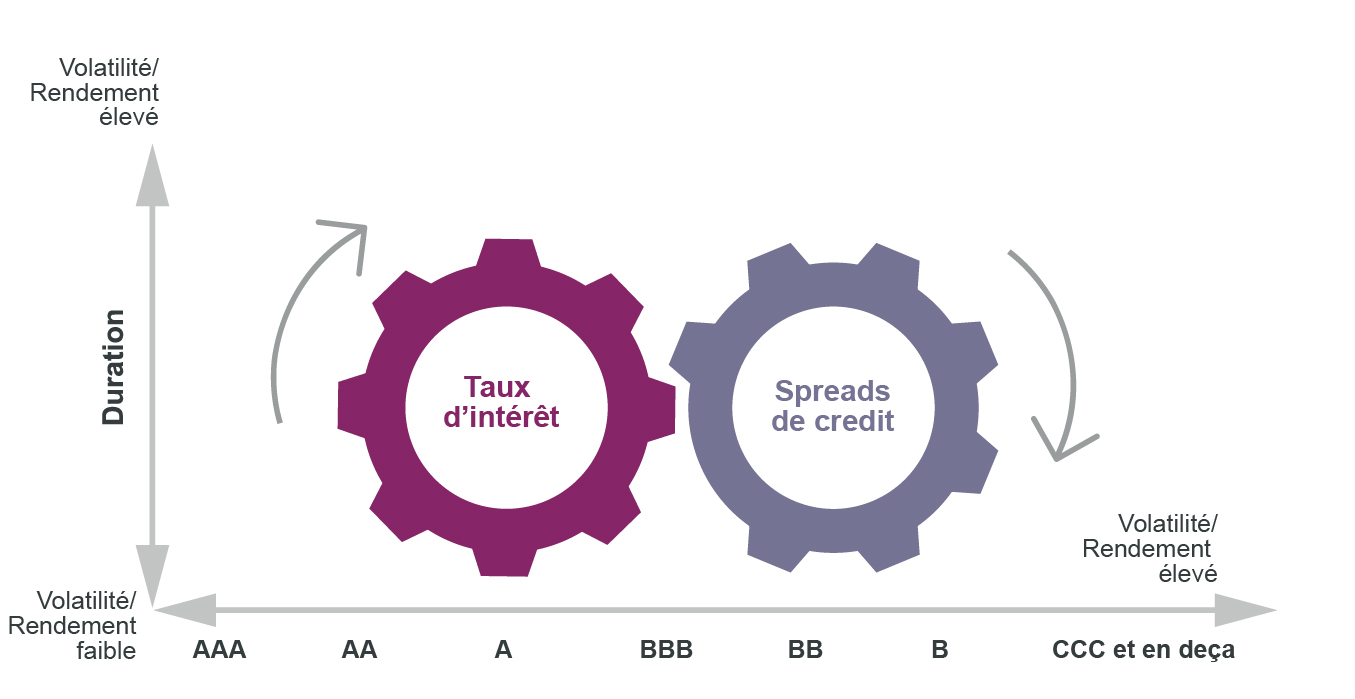

Les deux principales sources de performance sont les taux et les spreads de credit

La performance des obligations est déterminée par le taux d'intérêt, les spreads de crédit ou une combinaison des deux.

Visitez notre centre de fonds pour en savoir plus sur nos stratégies.

Stratégie approche non contrainte « Total Return »

Toutes nos solutions sur la gestion obligataire

Avertissement

Ce document est exclusivement conçu à des fins d’information et ne constitue ni une recherche en investissement ni une analyse financière concernant les transactions sur instruments financiers conformément à la Directive MIF 2 (2014/65/CE) ni ne constitue, de la part d’AXA Investment Managers ou de ses affiliés, une offre d’acheter ou vendre des investissements, produits ou services et ne doit pas être considéré comme une sollicitation, un conseil en investissement ou un conseil juridique ou fiscal, une recommandation de stratégie d’investissement ou une recommandation personnalisée d’acheter ou de vendre des titres financiers. Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Ses analyses et ses conclusions sont l’expression d’une opinion indépendante, formée à partir des informations disponibles à une date donnée. Toutes les données de ce document ont été établies sur la base d’informations rendues publiques par les fournisseurs officiels de statistiques économiques et de marché. AXA Investment Managers décline toute responsabilité quant à la prise d’une décision sur la base ou sur la foi de ce document. L’ensemble des graphiques du présent document, sauf mention contraire, a été établi à la date de publication de ce document. Du fait de sa simplification, ce document peut être partiel et les informations qu’il présente peuvent être subjectives. Par ailleurs, de par la nature subjective des opinions et analyses présentées, ces données, projections, scénarii, perspectives, hypothèses et/ou opinions ne seront pas nécessairement utilisés ou suivis par les équipes de gestion de portefeuille d’AXA Investment Managers ou de ses affiliés qui pourront agir selon leurs propres opinions. Toute reproduction et diffusion, même partielles, de ce document sont strictement interdites, sauf autorisation préalable expresse d’AXA Investment Managers. L’information concernant le personnel d’AXA Investment Managers est uniquement informative. Nous n’apportons aucune garantie sur le fait que ce personnel restera employé par AXA Investment Managers et exercera ou continuera à exercer des fonctions au sein d’AXA Investment Managers.

AXA Investment Managers Paris – Tour Majunga – La Défense 9 – 6, place de la Pyramide – 92800 Puteaux. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-008 en date du 7 avril 1992 S.A au capital de 1 421 906 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506.

Avertissement sur les risques

La valeur des investissements, et les revenus qu'ils génèrent, sont sujets à des variations, ce qui peut engendrer une perte totale ou partielle du capital initialement investi.