Les raisons pour lesquelles la gestion obligataire active mérite d'être prise en compte par les investisseurs en ETF

- 13 mars 2024 (5 minutes)

Points clés

L'année passée, les flux à destination des ETF européens sont restés dominés par les ETF actions, mais avec les flux records enregistrés en 2023, les ETF obligataires gagnent rapidement du terrain.1 Jusqu'à présent, la tendance à la hausse des flux s'est poursuivie cette année. Par exemple, en janvier 2024, les obligations spéculatives à haut rendement des entreprises européennes ont fait l'objet d'un appétit accru. Et ce, après une collecte record dans ce segment au T4 20232 .

Dans la mesure où les investisseurs sont de plus en plus nombreux à souhaiter exploiter les ETF au-delà des actions indexées traditionnelles, il y a de bonnes raisons de penser que les ETF obligataires poursuivront sur leur lancée en 2024 et les années qui suivront. Bien entendu, cela dépendra en grande partie de l’environnement du marché obligataire.

Possibilités de mettre les liquidités à contribution dans des placements obligataires

Les marchés financiers disposent d'un réservoir considérable de liquidités stockées dans des fonds du marché monétaire. L'analyse des cycles économiques passés montre que cette préférence marquée en faveur des liquidités devrait finir par s'estomper, notamment si l'économie européenne parvient à éviter une récession et si la Banque centrale européenne (BCE) baisse ses taux. Le redéploiement des capitaux des investisseurs pourrait déclencher un afflux de liquidités vers les actifs risqués.

Néanmoins, le calendrier de ce changement et les classes d'actifs qui en bénéficieraient dépendront de plusieurs variables difficiles à prévoir, comme la trajectoire et le rythme des futures interventions de la BCE, la persistance des pressions inflationnistes, les risques pesant sur l'expansion économique et, surtout, le comportement des investisseurs dans un contexte d'incertitude.

Notre sentiment est que les liquidités en quête de performances plus élevées seront probablement orientées vers les obligations à court terme, attirées par des niveaux de rendement attrayants et par le potentiel d'appréciation des cours à mesure que les rendements diminueront.

- Jm5ic3A7U291cmNlJm5ic3A7OiBMU0VHIExpcHBlciZuYnNwOzogRXVyb3BlYW4gRVRGIEluZHVzdHJ5IFJldmlldyAyMDIzLg==

- U291cmNlJm5ic3A7OiBFVEYgQm9vaywgQVhBIElNIFByb2R1Y3QgSW50ZWxsaWdlbmNlLCBhdSAzMS8wMS8yMDI0

Pourquoi opter pour une approche active de l'investissement dans les ETF obligataires ?

Les obligations sont appelés à occuper une place prépondérante dans les priorités des investisseurs soucieux de naviguer dans les méandres d'un marché exigeant en 2024. Dans le cadre de la réévaluation de leur allocation obligataire, le recours à une gestion obligataire active via une structure de type ETF offre aux investisseurs diversification, liquidité et transparence, ainsi qu'une méthode a faible coût de construction de portefeuille.

En outre, dans l'univers des ETF, le débat opposant gestion active et gestion passive devient particulièrement prégnant en période d'ajustement des taux d'intérêt.

Les gérants actifs ont la capacité de réagir de manière dynamique aux fluctuations économiques et aux déclarations politiques, optimisant ainsi les potentielles plus-values. Dans un marché volatil, la gestion obligataire active permet au gérant d'ajuster rapidement son portefeuille en fonction de l'évolution des indicateurs économiques et des changements d'orientation des banques centrales dans leur politique de taux d'intérêt. Par exemple, l'allocation sectorielle peut être guidée par la capacité de l'équipe de gestion à identifier des opportunités de valeur relative au sein de l'univers d'investissement, ce que peut générer de l’alpha au fil du temps.

Dans l'univers obligataire, où les investisseurs en ETF peuvent-ils trouver des opportunités ?

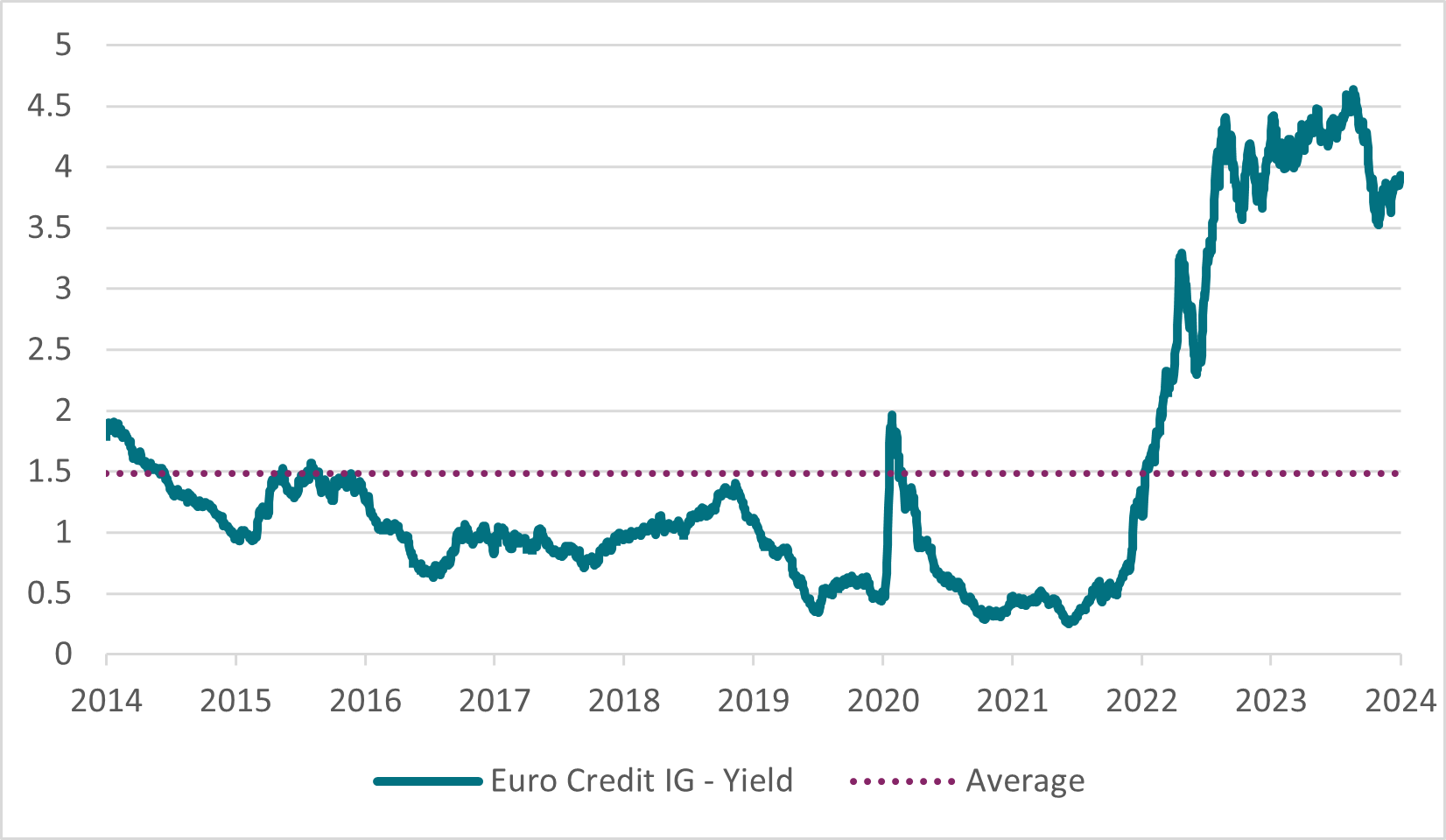

Pour les investisseurs en ETF obligataires, le crédit européen semble selon nous bien placé pour offrir des opportunités en 2024. Comme le montre le graphique ci-dessous, les valorisations restent attrayantes, l'indice Euro Credit IG génère un rendement d'environ 4 %3 , soit un niveau proche des sommets de 4,5 % atteints en 2023 et qui reste supérieur à la moyenne historique sur 10 ans.

Rendement de l'indice Euro Credit IG %

Source: AXA-IM, Bloomberg au 29 février 2024

Aussi, les fondamentaux restent résilients et, en cas d'atterrissage en douceur, la classe d'actifs Investment Grade (IG) devrait selon nous résister. Un certain ralentissement des tendances a été observé depuis le T3 2023, et ce phénomène va très probablement se poursuivre au cours des prochains trimestres. Enfin, l'attrait des rendements de cette classe d'actifs a apporté un soutien fort aux marchés du crédit et s’est traduit par une collecte élevée et une absorption facile des émissions primaires en 2023. L'année 2024 a déjà démarré du bon pied avec une accélération de la collecte dans les stratégies Euro Credit IG, témoignant de l'attrait des marchés du crédit par rapport aux produits « sans risque » ou peu risqués.

- U291cmNlJm5ic3A7OiBCbG9vbWJlcmcmbmJzcDthdSAyOSBmw6l2cmllciAyMDI0

Avertissement

Le présent document est publié uniquement à titre indicatif et ne constitue pas une recherche en investissement ni une analyse financière concernant des transactions d’instruments financiers conformément à la directive MiFID (2014/65/UE). Il ne saurait en outre constituer une offre d’achat ou de vente de tout investissement, produit ou service de la part d’AXA Investment Managers ou de ses sociétés affiliées. Il ne doit pas être considéré comme une sollicitation ou un conseil d’investissement, juridique ou fiscal, une recommandation pour une stratégie d’investissement ou une recommandation personnalisée d’achat ou de vente de titres.

Du fait de leur simplification, les informations contenues dans ce document sont partielles et les opinions, estimations et prévisions présentées ici sont subjectives et susceptibles de changer sans préavis. Rien ne garantit que les prévisions se réaliseront. Les données, chiffres, déclarations, analyses, prévisions et autres informations figurant dans ce document se fondent sur l’état de nos connaissances au moment de sa préparation. Bien que ce document ait été rédigé avec le plus grand soin, nous ne faisons aucune déclaration ni n’offrons aucune garantie explicite ou implicite (y compris à l’égard de tiers) quant à l’exactitude, la fiabilité ou l’exhaustivité des informations qu’il contient. Toute foi portée aux informations figurant dans ce document est à la seule discrétion du destinataire. Ce document ne présente pas suffisamment d’informations pour appuyer une décision en matière de placement.

Avertissement sur les risques

La valeur des investissements, et les revenus qu'ils génèrent, sont sujets à des variations, ce qui peut engendrer une perte totale ou partielle du capital initialement investi.